1.0 中国的商业银行:内外交困中的商业化

作为国家金融体系改革的产物,自1987年起,中国陆续建立了交通银行﹑中信实业银行﹑招商银行等股份制或由企业集体兴办的商业银行。1993年,随着《中国人民银行法》以及《商业银行法》的出台,中国最终形成了由中央银行﹑政策性银行﹑商业银行以及具有银行功能的信用合作社共同组成的银行体系。

在中国整个银行体系中,商业银行无疑是最重要的组成部分,其资产﹑负债及存贷款余额均占据了中国全部金融机构资产﹑负债及存贷款余额的80%以上。而其经营范围更是涵盖了从企业到个人的包括存款﹑融资﹑外汇﹑结算﹑中间代理﹑资产托管﹑机构金融﹑投资咨询﹑电子银行等一系列业务。

根据所有权及组成方式的不同,国内商业银行分为三类:国有独资商业银行﹑股份制商业银行以及城市商业银行。在商业银行产业中占据着主导地位的是四家国有独资商业银行(工商银行﹑中国银行﹑建设银行和农业银行)。由于她们是由原来的国家专业银行演变过来的,其规模效应是股份制商业银行和城市商业银行无可比拟的。

然而,机构网点﹑资金﹑存贷余额﹑客户基数等方面的先天不足并没有使股份制商业银行停滞不前。相反,股份制商业银行凭借其在新产品开发﹑客户服务﹑营运效率以及人才战略实施等方面的优势,已经在企业和个人金融市场(特别是零售银行业)取得了长足的发展。

1.1 商业银行政策环境分析

自2003年4月28日起,中国银行业监督管理委员会接替了原来由人民银行行使的对商业银行进行监管的职能。从机构层面说,央行与监管机构职能的分离意味着中国商业银行业开始真正走向商业化。然而,我国目前实行的对商业银行“分业经营;分业管理”的政策使大部分商业银行的业务活动缺乏商业色彩。

对商业银行投资业务的限制使国内商业银行无法对境外的非金融机构进行投资,从而限制了其资本增值的渠道。

对存贷利率的限定使商业银行无法为客户提供个性化的存贷组合。

商业银行仍然在政策性贷款方面承受着较大的压力。

1.2 商业银行技术环境分析

互联网的技术提升以及中高端用户对移动金融的需求促进了国内商业银行的电子化进程。

绝大部分的商业银行都已开通了网上银行和电话银行服务。

各商业银行总部与分部间的“数据集中工程”使实时帐务结转﹑风险管理﹑客户关系管理等高端流程得以实现。

中国银联公司积极推进了境内外跨行跨区的银行卡使用。目前,异地跨行的交易成功率已达80% 。

1.3 WTO对中国商业银行业的影响

根据WTO协定,我国将在2006年以前逐步放开对外资银行在华的业务限制。届时,实力雄厚﹑资产质量优良﹑营销经验丰富的外资银行将可以在中国全面开展人民币业务。

抢占成本低﹑风险小﹑收益稳定的国际结算业务将是外资银行入华的首要任务。包括个人消费贷款﹑银行卡﹑中间代理等方面的零售银行业务也将是内外资银行争夺的重点。

在市场策略层面上,外资银行的竞争优势在于其丰富的市场调研﹑客户细分﹑产品定位﹑捆绑销售经验。

国内商业银行的主要竞争优势则在于庞大的网点渠道和客户基础。截至2002年底,国内主要14家商业银行的营业网点已达97484家。

1.4 商业银行内部环境分析

经过十六年的商业化改革,中国的商业银行实现了从银行产品为重心到客户价值为重心的策略转移。其主要盈利来源也从最初的存贷差额过渡到批发与零售银行的双兼顾。

由于受政策性贷款的历史影响,部分国有独资商业银行不良资产率长居不下。从改善资产结构﹑拓展业务新增长点及提高抗风险能力出发,各商业银行在近几年加大了对个人银行业务的投入,特别是零售银行业务。

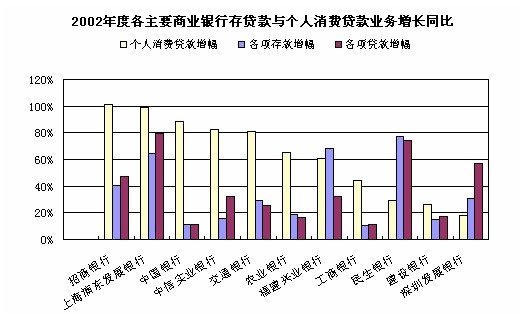

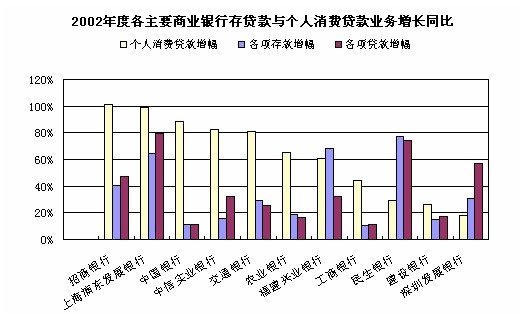

利差的缩小进一步促进了商业银行对新增值产品的开发,包括了以个人消费贷款(车贷﹑房贷﹑银行卡等)﹑个人理财﹑中间代理﹑银证互通﹑保险代理为重心的零售银行业务。截止到2002年末,商业银行的各项零售银行业务的增长远高于其传统信贷业务。

商业银行的产品体系也从单一的存贷利差业务发展到了目前针对企业和个人客户量身定制的以基本存贷为依托,中间代理和零售产品兼顾的复合型体系。值得一提的是,保险代理业务(保费代缴等)在商业银行主营业务中的份额正逐年上升。

2.0 零售银行的竞争优势与消费者市场:规模与效率的较量

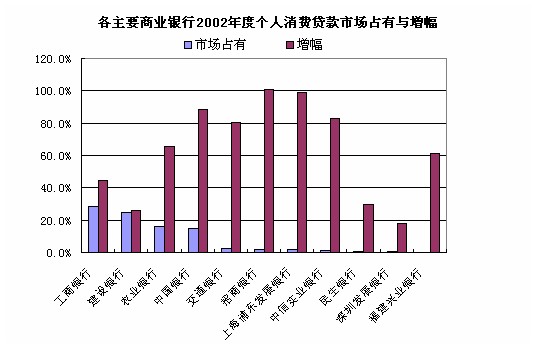

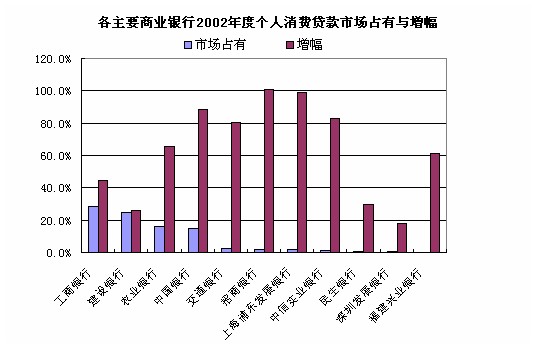

由于经营范围大同小异,目前各商业银行主要在机构网点﹑业务电子化﹑客户服务以及银行卡方面发挥其竞争优势。国有独资商业银行凭借其资金规模和网点优势,在渠道﹑个人消费贷款﹑银行卡数量方面占据着领先地位。而股份制商业银行以其较高的营业网点综合业务能力部分消化了其在资金规模和网点方面的先天不足,已在中高端的银行卡和个人消费信贷方面取得了长足发展。

在业务电子化方面,绝大部分商业银行 都已开通了网上银行,并实现了各分支机构间数据的实时集中。在客户服务方面,部分商业银行开通了24/7的客户服务热线,并开始实行对高端个人及企业客户的客户经理制。

在客户关系管理(CRM)方面,源于对高端企业及个人客户的争夺,个别商业银行已经开始实施客户关系管理工程。然而,以上进程还仅仅停留在客户经理拜访的形式上。值得一提的是,上海浦东发展银行从2003年起已经全面引进了SAP中国 的客户关系管理系统集成。这标志着客户关系管理在中国商业银行界量性化的开始。

3.0 消费者感知与服务定位:差异化营销

尽管在产品目录趋同的环境下,差异化营销仍然是各商业银行追逐的目标。从机构层面上来看,四大国有商业银行以其庞大的机构网点和资金优势,标榜其服务的稳妥﹑方便和快捷。然而,其复杂的管理结构以及各地不一的流程设计往往使客户望而却步。

相反,本来就先天不足的股份制商业银行一开始就从简化业务流程﹑拓宽电子渠道以及推进异地结算实时化着手,经过十几年的努力,已经成功地把其服务定位在方便和快捷的层面上。

3.1 国有商业银行与股份制商业银行的定位差异

根据我们所做的关于各主要商业银行在客户服务﹑专业技能﹑业务流程以及银行卡业务方面的多维定位调查结果 ,各主要商业银行在客户感知方面的差异主要在于客服态度﹑客服中心(Call Center)﹑业务技能﹑汇兑方便以及柜台流程。

总体来说,四大国有商业银行在客服态度﹑客服中心﹑业务流程及汇兑方便方面逊色于股份制商业银行。

招商银行在于客服态度﹑客服中心(Call Center)﹑业务技能﹑汇兑方便以及柜台流程方面相对于其他商业银行占有绝对的优势。

民生银行和深发展行在以上服务特质中也表现出色。

调查发现,在个人银行服务方面,职员的服务态度﹑专业技能﹑客服热线以及汇兑方便与客户对各银行在个人银行服务方面的总体满意度有着强烈的捆绑关系(Co-relationship)。也就是说,客户在衡量并评判其所受之个人银行服务满意与否时更多地是从以上所提的服务特质出发。

4.0 零售银行服务与市场占有:从硬战到软战

在零售银行方面,个人消费贷款(车贷﹑房贷与普通消费贷款)和银行卡(包括信用卡)一直是各商业银行争夺的主战场。

4.1 个人消费贷款

在个人消费贷款方面,四大国有商业银行凭借其资金和网点优势,其总共市场占有率达到83.8%。而其中,又以工商银行的占有率最高,达到28.4%。

然而,各股份制商业银行以其凌厉的增长趋势,正逐渐成为消贷市场的新宠。其中,招商银行2002年度的个人消费贷款余额比2001年整整番了一番。

4.2 银行卡业务

目前国内的银行卡按其透资能力主要分为:借记卡﹑贷记卡﹑准贷记卡和信用卡。

在总发卡数量上,四大国有商业银行凭借其巨大的客户基数占有绝对优势。

发放银行卡的“重量不重质”以及相当数量“死卡”(发放后不再使用)的存在,使四家国有商业银行发行的银行卡的卡均存款额和卡均直接消费额均低于其他股份制商业银行。

工商银行虽然在银行卡保有量方面略逊于其他两家国有商业银行,但牡丹卡的卡均直接消费额在四家国有商业银行中却是最高的。

由于目前大部分消费者对银行卡的使用还停留在存取方面 ,各商业银行与商家的进一步合作将是提高银行卡直接消费额的有效途径之一。

5.0 方向:“营”“销”兼顾

虽然当前国内的股份制商业银行存在着一些先天不足,比如说在资产总额和机构网点方面的欠缺,但股份制商业银行以其灵活的组织机构﹑精致的营销手段以及客户服务正逐步形成与四大国有商业银行分礼抗衡的局面。

风险低﹑赢利高的零售银行业务将是股份制商业银行的业务新增长点。然而,要真正实现“以客户为中心”的营销体系,各股份制商业银行必须进一步整合其产品﹑价格﹑渠道和促销策略。

从实现客户价值(客户与银行价值双提升)的角度出发,新产品开发﹑市场细分﹑产品定位﹑捆绑销售以及更加“体贴”的客户服务将是关键所在。

在店面营销方面,营业员服务态度﹑专业技能以及服务流程(以顾客等候时间为评判标准) 的提升将是银行各机构网点提升业务量的有效方法。